El mercado cambiario

La dinámica que se observa en el comercio exterior de nuestras economías obedece a una forma de integración en las cadenas productivas globales. Estas han configurado la estructura productiva en donde la dinámica de las exportaciones e importaciones no responde, necesariamente, al comportamiento del tipo de cambio.

Dr. Benjamín García Martínez 01 Diciembre 2020

Dr. Benjamín García Martínez 01 Diciembre 2020

La idea de que una depreciación favorece las exportaciones y reduce las importaciones no explica el comportamiento de la balanza comercial de nuestras economías. Una depreciación agrava el valor en pesos de un déficit en la balanza comercial de bienes y servicios.

El peso se ha depreciado a una tasa anual del 5% desde 1995, mientras que el PIB ha crecido a una tasa de 1.55% anual en el mismo periodo. En promedio, el déficit comercial en el periodo es de aproximadamente 12 mil millones de dólares anuales.

El tipo de cambio se convierte en una variable endógena que resulta de la forma de integración tanto comercial como financiera, es decir, responde fundamentalmente a los flujos de capital extranjero.

El país enfrenta una seria dependencia del financiamiento externo, esta se expresa en forma de un déficit en cuenta corriente, financiado con Inversión extranjera y/o endeudamiento externo, de lo que resulta que somos un deudor neto con el exterior.

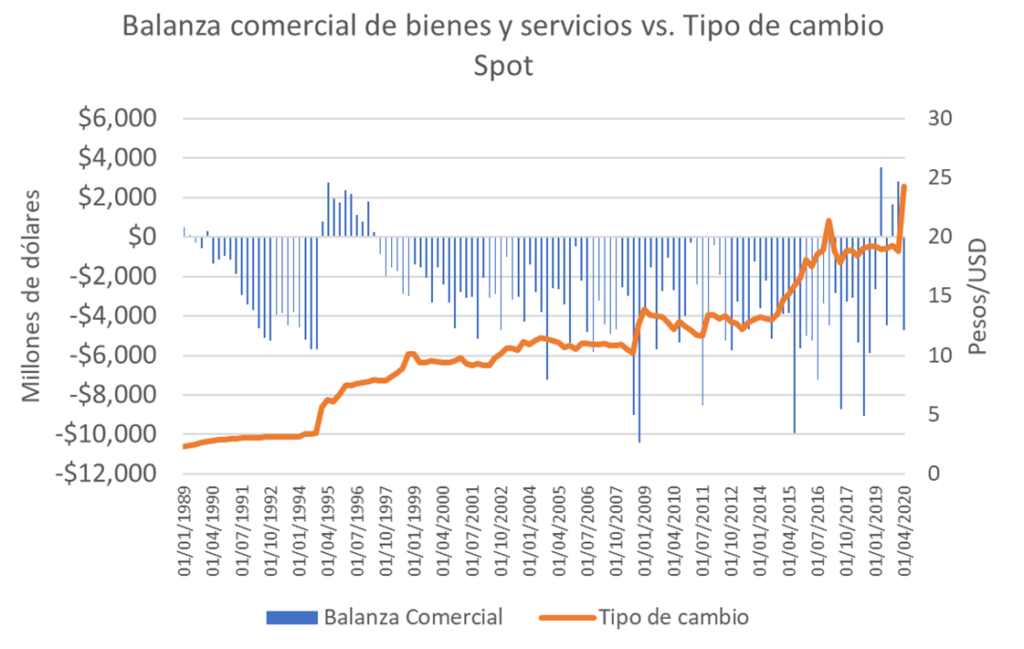

El gráfico 1 nos muestran la débil correlación entre el comportamiento del Saldo Comercial y el comportamiento del tipo de cambio. Los superávits observados corresponden más a momentos de crisis y caída en el PIB real.

GRAFICO 1

Fuente: Elaborado con datos Banco de México

El grafico muestra en el eje de la izquierda la balanza comercial trimestral de bienes y servicios, mientras que en el eje de la derecha mide el tipo de cambio Spot interbancario promedio mensual. La depreciación del peso no gurda relación con el déficit constate en esta Cuenta.

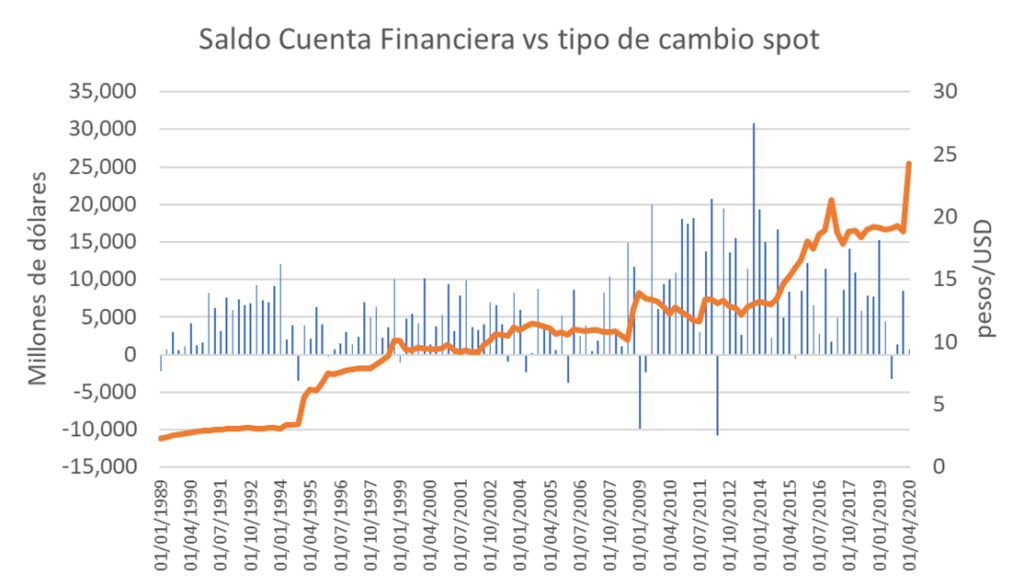

Por su parte, en el grafico 2 observamos que el saldo de la Cuenta Financiera parece tener mas relación con el comportamiento del tipo de cambio, en algunos periodos de disminución en el flujo o, incluso, a las salidas de capital se puede observar una depreciación del peso.

GRAFICO 2

Fuente: Elaborado con datos Banco de México

El grafico muestra en el eje de la izquierda el saldo trimestral de la cuenta Financiera y en el eje de la derecha el tipo de cambio Spot interbancario. La depreciación del peso esta relacionada con la salida de capitales o disminución del flujo de inversión extranjera, principalmente.

En cuanto a la rentabilidad de la inversión extranjera en pesos, asociada a las tasas de apreciación y depreciación de la moneda doméstica, parece ser el eje principal, en las que la política monetaria resuelve las tasas de interés en una lógica que subordina la estabilidad financiera que favorece los flujos de capital. Esto implica el pago de una prima alta como costo de dicha estabilidad en el nivel de precios y el comportamiento del tipo de cambio.

Economías que al enfrentar tasas de crecimiento positivo entran en déficit comercial implican que tanto la producción para el mercado doméstico y como para el externo dependen fuertemente de un componente importado que expresan la vulnerabilidad del financiamiento del mismo.

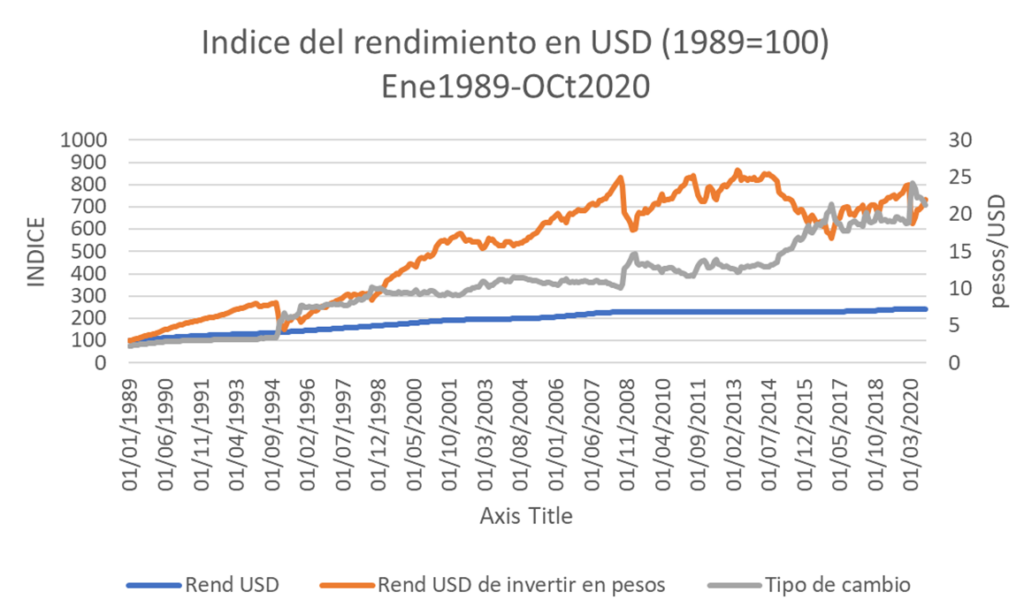

En cuanto a la rentabilidad, en el grafico 3 se muestra en forma acumulada el rendimiento en un T-bill contra el rendimiento en dólares de invertir en CETES ajustado por el movimiento cambiario. El premio que paga la inversión en pesos es alto. El T-bill ha pagado una tasa promedio anual de 2.22% anual, mientras que una inversión en CETES expresada en USD ha redituado en promedio anualmente 5.8% anual en el periodo.

GRAFICO 3

Fuente: Elaborado con datos Banco de México

En el eje de la izquierda se muestra el índice de rendimiento en USD de invertir en T-bill y el de invertir en CETES con el ajuste del movimiento cambiario. En el eje de la derecha se muestra el tipo de cambio Spot interbancario. El rendimiento en USD de invertir en pesos acumula un 636%, contra un 142% de invertir en T-bill.

Si consideramos que en un proceso de arbitraje el tipo de cambio debería ajustarse para igual los rendimientos, el peso debería haberse depreciado en forma anual a una tasa del 8.21%. Esto implica que el valor del USD hoy debería haber alcanzado un valor de p40.72/USD.

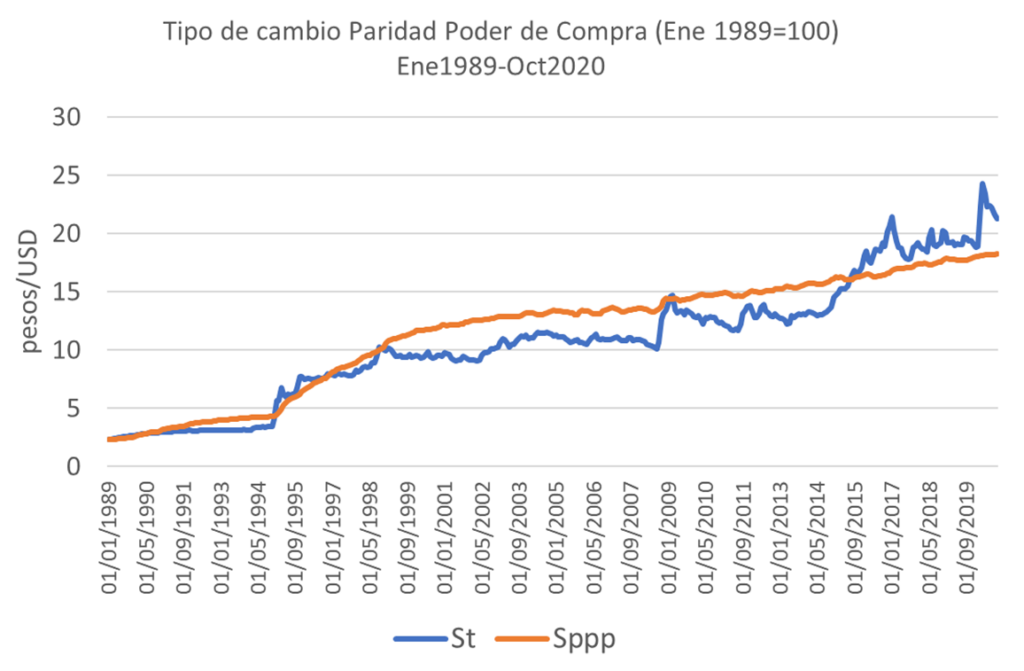

Cuando analizamos qué tanto el comportamiento del tipo de cambio responde a cambios en el nivel de precios. En el grafico 4 observamos que para mantener la Paridad del poder de Compra (a partir de los índices de precios al consumidor de México y EU) igual a enero de 1989 o enero de 1995, el peso debería haberse depreciado a un mayor ritmo para mantener la Paridad del poder de compra de enero de 1995 hasta septiembre de 2015, esto implica que estuvo sobrevaluado. Sin embargo, a partir de septiembre de 2015, el peso se encuentra subvaluado. Lo que sugiere que a largo plazo el nivel de depreciación del peso esta acorde a las condiciones de paridad y que su valor debería estar alrededor de p18.28/usd.

GRAFICO 4

Fuente: Elaborado con datos Banco de México

El tipo de cambio de la paridad se construye calculando el tipo de cambio Spot para mantener el poder adquisitivo relativo entre las monedas ![]() Donde Ro es el punto de partida de la Paridad.

Donde Ro es el punto de partida de la Paridad.

En conclusión, mantener la estabilidad en la inflación vía el manejo de las tasas de interés, no se ha traducido en lograr una mayor tasa de crecimiento de la Economía. Mantener una prima de rendimiento alta para las entradas de capital, a pesar de la tasa de depreciación del peso, tiene un costo alto en favor del capital financiero.

El tipo de cambio parece, en el largo plazo, dado la estabilidad en el nivel de precios, explicar el comportamiento del tipo de cambio.

En algún punto del cierre de este año, podremos observar, dada la actual apreciación del peso, la toma de ganancias por parte de inversionistas extranjeros, ajustando un poco a la depreciación del peso. Pero, ante la expansión monetaria y fuertes apoyos fiscales de los países desarrollados no hay miras de que el dólar siga funcionando en el corto plazo, como un activo de refugio ante los ajustes del exceso de endeudamiento y la euforia en los activos financieros asociados al desarrollo de sectores de tecnologías de la información y servicios de salud que tendrán que ajustarse.